Повернення втрачених ринків: які ніші може зайняти українська агропродукція в країнах Африки

Ринок країн Африки доволі перспективний, оскільки найближчими роками тут прогнозують найвищі темпи зростання населення. Тобто ці країни завжди потребуватимуть продуктів харчування. Питання лише в тому, чи буде Україна в списку імпортерів продовольства.

З початку повномасштабного вторгнення Україна дещо втратила позиції постачальника агропродукції до країн Африки. Наприклад, за даними Українсько-Африканської торговельної місії, до 2020 року Україна щороку мала близько $500 млн товарного обігу з Нігерією. 2021 року цей показник впав до $100 млн, 2022 року ще за інерцією — $50 млн, а вже у 2023/24 роках експорту з України майже немає. Тобто цей ринок для вітчизняних експортерів фактично втрачено, але, на думку експертів, потрібно боротися, і є всі передумови для повернення на нього української продукції.

Нігерія: пшениця, бобові, олія

За прогнозами, ця країна до 2050 року може стати третьою в світі після Індії та Китаю за кількістю населення. Тож потреба у продовольстві тут тільки зростатиме.

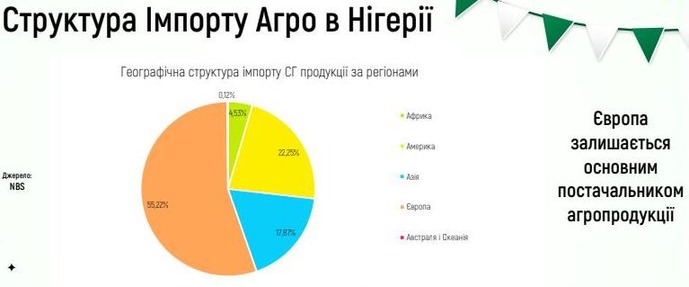

Сьогодні у структурі імпорту Нігерії в $50 млрд продукція сільського господарства складає 7% ($4 млрд). Це сировина та продукти первинної переробки. Водночас 55% у структурі імпорту продукції сільського господарства займає Європа.

«Цікаво, що невеликі Нідерланди мають частку на ринку Нігерії 10% від усього товарообігу, і це фактично $6 млрд. Тобто успіх на цьому ринку можливий, що доводить участь на ньому європейських країн», — зазначає експерт Українсько-Африканської торговельної місії Костянтин Нарижний.

На ринку Нігерії Україна насамперед втратила частку постачання пшениці. У 2021/22 МР вона складала 6,1%, але торік ми втратили цей ринок, і місце України зайняли країни Балтії.

При цьому загальна потреба Нігерії в імпорті пшениці складає 5,5 млн т.

За словами Костянтина Нарижного, для експортерів доволі цікавим є ринок вівсяних пластівців. Ще 2019 року в Нігерії цього ринку не існувало, але завдяки тренду здорового харчування він зростає, і 50% на ньому займає Велика Британія.

«Так само цікава ситуація з бобовими: наприклад, квасоля використовується в традиційних стравах нігерійців. Раніше потреба покривалася з внутрішнього ринку, але зараз цього не вистачає. Найбільше квасолі до Нігерії зараз постачає Південна Корея — 61%», — зазначає експерт.

Найбільшими постачальниками квасолі є: Південна Корея з часткою 61,4%, Китай з часткою 18,4% та Нігер із часткою 17,7%.

Також Україна може зайняти нішу на ринку олійних. Костянтин Нарижний розповідає, що зараз у Нігерії в тренді соєва олія, ринок якої сягає $70 млн.

«Україна в Нігерії може бути представлена в двох напрямах. Вирощування та переробка — стратегічний захід українських технологій вирощування та переробки. А також закриття потреб критичного імпорту, який можуть забезпечити українські виробники», — впевнений він.

Експерт додає, що, працюючи на цьому ринку, потрібно враховувати важливу особливість — залежність від національної валюти.

Перспективним напрямом є землеробство та насінництво

Генеральний директор ТОВ «Перший млин» Ігор Новицький побував у Нігерії та зазначає, що країна має перспективи розвитку та зростання ринків. Найперше він відмічає, що українці мають експертизу в землеробстві, якої немає в країнах Африки. Але без конкретної присутності компанії на цьому ринку нічого не вдасться. Віддалено працювати не вийде.

«У країні не обробляється більше 50% земель, тому варто розглядати землеробство. Тут можна вирощувати два врожаї на рік, до того ж земля дуже дешева. Ми навіть в одному зі штатів подали документи на обробіток 2 тис. га. Але це питання, окрім державного рівня, потрібно буде вирішувати і з місцевими громадами», — розповідає Ігор Новицький.

На думку експертів Українсько-Африканської торговельної місії, для України може стати рушійною силою насінництво, тобто перехід від сировини до високомаржинальної культури. Зокрема, для Африки цікавим буде насіння базових культур: кукурудзи, пшениці, сої, соняшнику. У цих країнах для всіх виробників насіння діє сертифікація, тестові висадження, документування результатів.

Окрім попиту на базове насіння, в Ботсвані та Мозамбіку озвучувалось прохання щодо створення центру з адаптації насіння та виведення гібридів, безпосередньо необхідних для цього регіону. Тобто потрібно створювати R&D центри з виведення гібридів насіння.

Кенія: пшениця твердих сортів і макаронні вироби

Експерт ринку Кенії Ріта Поліщук впевнена, що Україна може будувати win-win стратегії саме з африканськими країнами. І саме кенійський ринок є надзвичайно привабливим для інвесторів завдяки сприятливому бізнес-клімату і стратегічному географічному розташуванню країни.

У структурі ВВП Кенії сільське господарство займає 21%. Водночас там є низка товарних категорій, які є стовпом продовольчої безпеки та захищаються всередині країни. Політика протекціонізму Кенії за деякими товарними групами буде зростати. Також планується зменшення імпорту рису, пшениці, олійних.

Ріта Поліщук розповідає, що з 2022 року вже відбулося підвищення середньостатистичної митної ставки на імпорт пшениці, кукурудзи, молочної продукції, олії — з 25 до 35%. Цього року тарифи залишаються на високому рівні.

Україна імпортує продукції до Кенії на $72,9 млн. Основні статті імпорту: 72% — зернові культури, 21% — овочі та деякі коренеплоди, тваринні та рослинні жири — 5%.

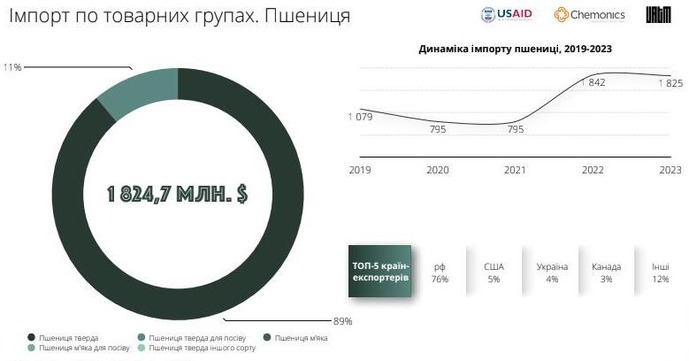

«Кенія виробляє 350 тис. т пшениці щороку, що складає 20% від загальної потреби країни, решта — імпортується для задоволення внутрішнього попиту. 2024 року було імпортовано пшениці твердих сортів на $2 млрд, м’які сорти до країни не ввозяться взагалі», — розповідає Ріта Поліщук.

Україна входить до трійки імпортерів пшениці до Кенії, але має лише 4% цього ринку.

За словами Ріти Поліщук, до імпорту пшениці у Кенії застосовуються дуже суворі санітарний та фітосанітарний стандарти, що інколи є значним бар’єром для міжнародної торгівлі.

Щодо борошна, то його імпорт до Кенії зменшується, оскільки це одна з тих категорій, яку активно захищає держава і стимулює внутрішнє виробництво.

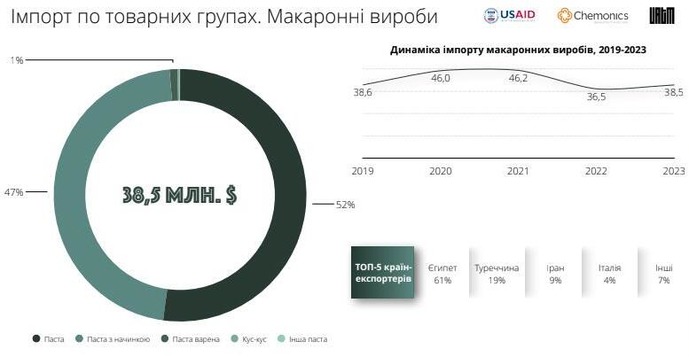

Експертка звертає увагу на таку товарну позицію як макаронні вироби. Торік Кенія імпортувала цієї продукції на $38,5 млн. Згідно з оцінками, ринок макаронних виробів у Кенії зростає на 5-7% щорічно.

«Серед найбільших імпортерів макаронів — Єгипет та Туреччина, країни, які найбільше закуповують пшениці в Україні та далі переробляють і експортують товари з доданою вартістю до африканських країн», — зазначає Ріта Поліщук.

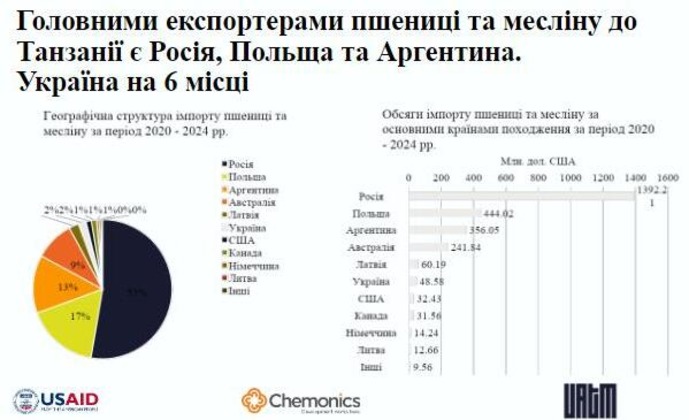

Танзанія: пшениця, соняшникова олія, цукор

За даними Українсько-Африканської торговельної місії, Україна займає менш ніж 1% від географічної структури імпорту.

Загальний обсяг імпорту сільськогосподарської продукції до Танзанії на рік складає майже $2 млрд, при цьому зернові та овочі впали за останні п’ять років з $1 млрд до $500 млн. Олії рослинного та тваринного походження — $450 млн на рік.

«До Танзанії імпортується пшениця м’якого сорту, і Україна може поборотися за цей ринок. Але потрібно зважати, що ринок теж падає. По пшеничному борошну (яке постачають Індія та Туреччина), висівкам, крупам обсяги також суттєво зменшуються з кожним роком внаслідок зростання внутрішнього виробництва. Ті імпортери, які ще кілька років тому постачали ці категорії товарів, уже зараз виробляють ці продукти всередині країни», — розповідає експерт Українсько-Африканської торговельної місії Владислав Сєдих.

Владислав Сєдих зазначає, що Україна втрачає частку на ринку соняшникової олії в Танзанії. 2020 року Україна посідала перше місце з імпорту олії з показником 11-12 млн т на рік, зараз — майже нічого не постачає.

Експерт додає, що в Танзанії мито на імпорт сирої соняшникової олії складає 10%, рафінованої — 25%. Тому деякі компанії імпортують сиру олію та налагоджують її виробництво всередині країни.

Імпорт цукру до Танзанії не дуже стабільний, оскільки країна має цукрову раду, яка не дозволяє завозити більше 500 тис. т на рік. Але з цього року компаніям, які виробляють цукровмісні продукти та напої, вже дозволено збільшити ліміти.

Проблеми та складнощі під час експорту на африканські ринки

В Українсько-Африканській торговельній місії визначають низку проблем, що можуть ускладнити операції з експорту агропродукції до країн Африки та вплинути на ефективність бізнесу.

Серед головних викликів:

- Логістичні проблеми: інфраструктура в багатьох африканських країнах недостатньо розвинена, що ускладнює транспортування товарів. Перевантажені порти та обмежена пропускна здатність призводять до затримок. Відсутність прямих транспортних шляхів між державами часто вимагає кількох перевантажень, що збільшує час і витрати на доставку.

- Регуляторні та адміністративні бар’єри: у деяких африканських країнах існують складні та непередбачувані митні процедури. Вимоги до сертифікації можуть суттєво відрізнятися між країнами, що ускладнює процес експорту так само, як і непрозорі процедури та корупційні практики.

- Економічні фактори: коливання валютних курсів та світових цін на зернові, бобові та олійні культури впливають на прибутковість експорту та експортну виручку.

- Фітосанітарні та безпекові питання: розповсюдження шкідників та хвороб вимагає додаткових заходів контролю та сертифікації. Дотримання високих стандартів якості та безпеки продукції може бути складним завданням.

Людмила Лебідь, AgroPortal.ua