Update текущей ситуации на рынке рапса

Ирина Продан

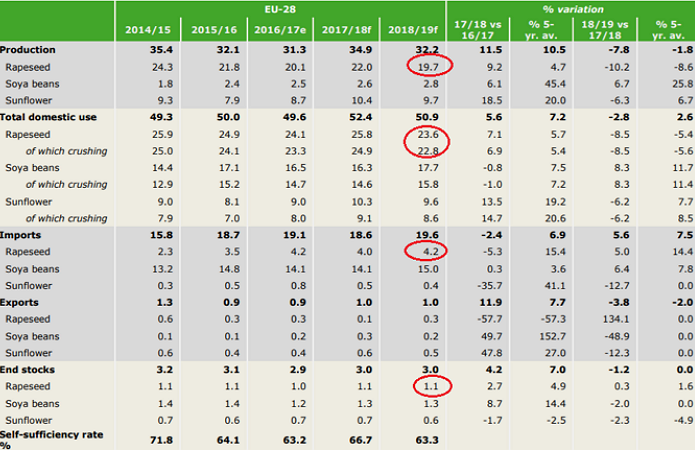

Ирина Продан При этом агентство Strategie Grains также снизило урожай рапса в Евросоюзе в текущем году с 19,9 млн т до 19,83 млн т. В прошлом году страны Евросоюза собрали 22,17 млн т рапса. Вдобавок, Европейское агентство MARS, из-за слишком жаркой погоды, снизило прогноз урожайности рапса в странах Евросоюза с 28,8 ц/га (сентябрьская оценка) до 28,7 ц/га (октябрьская оценка), что соответственно на 0,3% уступает или 13% ниже среднего пятилетнего показателя. В частности, сокращение производства рапса отмечено во Франции до 4,8 млн т, что на 10,5% ниже показателя предыдущего МГ (5,38 млн т) и на 5,6% — в среднем за последние 10 лет. В Германии оценка урожая масличной составила 3,6 млн т (-14,5% в год), что является самым низким уровнем за последние 10 лет.

Одновременно, согласно данным Oil World, производство семян канолы в Австралии в текущем 2018/19 маркетинговом году также может снизиться до минимального показателя за последние 9 сезонов вследствие неблагоприятных погодных условий. Урожай австралийской канолы упадет до 2,2 млн т, что на 20% меньше, чем в 2017/18 сезоне. В свою очередь, согласно данным Statistics Canada, в текущем году Канада соберет 21 млн т рапса. Валовой сбор рапса снизится на 1,5% из-за сокращения посевных площадей на 1,7%, при этом урожайность будет немного ниже прошлогодней –2,29 т/га.

При этом мировой импортный потенциал увеличиться до 16,8 млн т, что на +9% по сравнению с прошлым годом в основном, благодаря росту спроса со стороны Китая. Китай прогнозирует импортировать 5,6 млн т рапса что на 22% больше, чем в 2017/18 МГ, в следствие ухудшение перспектив собственного урожая, а также торгового конфликта с США. В страны ЕС импорт рапса увеличиться до 4,4 млн т против 4 млн т в предыдущем МГ, что свыше 10% за год.

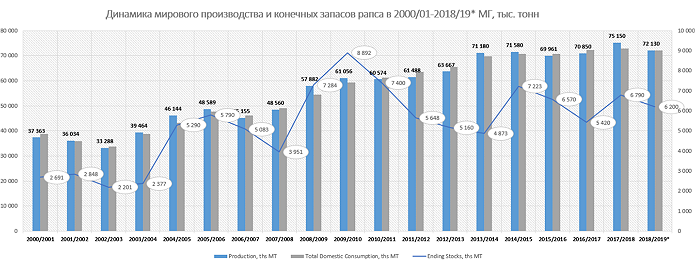

В месте с тем, мировые конечные запасы рапса в 2018/19 МР уменьшатся на 9% до 6,2 млн т. В частности, существенное снижение конечных запасов масличной фиксируется в странах ЕС до 1,4 (-14%) млн т, и Австралии — до 300 (-61%) тыс. т.

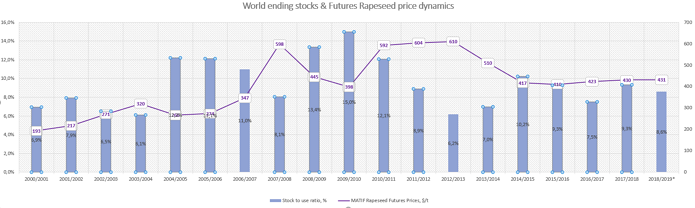

Рассматривая комплексный показатель Stocks To Use Ratio (отношение прогнозных конечных остатков к сумме внутреннего потребления и экспорта) отмечу, что его значение в текущем 2018/19 маркетинговом году уменьшилось с 9,3% и оценивается в скромные до 8,6%. Этот показатель ценен тем, что одной цифрой комплексно отражает общую ситуацию между спросом и предложением. Он указывает на то, что баланс рапса в мире стал более напряженным преимущественно за счет понижения конечных остатков и падения валового сбора масличной в странах ЕС.

Среднемесячные цены на ближайшие фьючерсы рапса на бирже MATIF (EURONEXT), выраженные в $/тонна. Stocks To Use Ratio сформирован на основе мировых оценок и прогноза Минсельхоза США (USDA).

Прежде всего замечу, одним из крупнейших производителей рапса в мире является Европейский Союз, который обеспечивает 27% (30% в 2017/18 МГ) мирового производства. В свой черед, европейское агентство MARS информирует, что слишком сухая и теплая погода во время сева под урожай в новом 2019/20 сезоне в странах Европейского Союза частично препятствовала и затрудняла проведение сева озимого рапса. В центре и на востоке Германии, при этом на западе Польши и на севере Чехии было мизерно мало влаги для нормального развития посевов озимого рапса.

Менее серьезная ситуация в других частях Западной, Центральной и Юго-Восточной Европы, где также наблюдается значительный дефицит осадков. Европейские эксперты оценивают перспективы скептически, Strategie Grains снизило оценку площади сева рапса под урожай-2019 в Евросоюзе с 6,32 до 6,22 млн. га. Важным аспектом дальнейшего формирования мировых котировок будет влияние предстоящей оценки всходов озимого рапса. Неблагоприятные погодные условия из-за недостатка влаги в почве (чрезмерно сухая осень) делает растения уязвимыми для заморозков в зимний период, вдобавок, незначительные морозы могут нанести серьезный вред посевам. Таким образом, указанный факт являются будущим, поддерживающим факторами для цен на европейский рапс.

Однако, рапс не основная масличная культура в мире. Первое место в мировой структуре производства масличных культур занимает соя (61%), рапсу отведено лишь 12%.

Данные: Еikon.thomsonreuters

На текущий момент рекордный урожай сои давит на цену. Учитывая, что данные культуры являются сырьем для производства растительных масел, которые в определенной степени взаимозаменяемы, цены на сою и рапс подвержены корреляции. Мировые котировки масличных культур будут формироваться под давлением торгового конфликта между Вашингтоном и Пекином. Кроме того, прогноз высокого производства соевых бобов в США будет оказывать давление на цены масличного сектора. Американские фермеры наверстывают темпы уборки сои, на сегодня обмолочено 89% площадей под соей, что в среднем соответствует значению за последние пять лет. Равно как, и влияние на цены будет оказывать спрос импортеров на продукцию и ситуация в сегменте нефти. Фьючерсы на нефть сорта Brent с поставкой в январе упали примерно на 17% с четырёхлетнего максимума, достигнутого в начале октября (информационно: в сентябре страны-участники договора ОПЕК+ по сокращению добычи нефти выполнили план на 111%).

Основная причина снижения цены рапса — это общее снижение цен в масличном комплексе. Ввиду того, что масличные культуры по сути являются сырьем для производства растительных масел, которые взаимозаменяемы в той или иной мере, общее снижение на масличные (прежде всего сою) продолжает давить на цену рапса. Текущая цена на рапс — это влияние общего снижения цен на масличные. В тоже самое время, самым серьёзным будущим поддерживающим фактором для цен является сокращение посевных площадей под рапс в ЕС и снижение курса евро по отношению к доллару США.

Ирина Продан, аналитик аграрного рынка AgroGeneration

Мнение автора может не совпадать с мнением редакции. Ответственность за цитаты, факты и цифры, приведенные в тексте, несет автор.