Мировой рынок кукурузы: прибыльные цены вряд ли скоро исчезнут

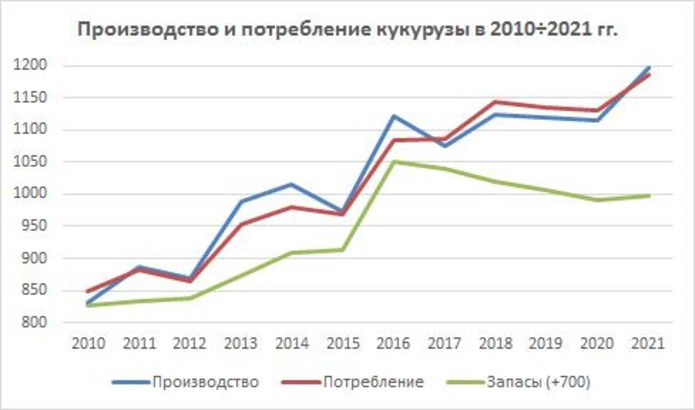

Общее мировое потребление кукурузы увеличится до 1186.46 млн. т (+ 4,85%), но будет на 1% ниже производства. Это позволит поднять мировые запасы кукурузы от 290 до 301,7 млн.т (+4%).

По прогнозам, мировой экспорт кукурузы увеличится на 13.5%. Заметный рост импорта кукурузы наблюдается в ЕС, Турции, Иране, Японии и Мексике. Рейтинг крупнейших в мире производителей и экспортёров зерна кукурузы не изменился. На долю топ-4 мировых экспортёров — США, Бразилия, Аргентина и Украина — приходится 87,2% полного мирового экспорта кукурузы.

|

Крупнейшие производители и экспортёры зерна кукурузы в 2021/22 МГ |

||||

|

Страна |

Производство |

% |

Экспорт |

% |

|

США |

381.94 |

31.9% |

63.50 |

31.4% |

|

Китай |

273.00 |

22.8% |

0.02 |

--- |

|

Бразилия |

118.00 |

9.8% |

43.00 |

21.3% |

|

Аргентина |

53.00 |

4.4% |

38.00 |

18.8% |

|

Украина |

38.00 |

3.2% |

31.50 |

15.6% |

|

ЕС-27 |

66.30 |

5.5% |

4.10 |

2.0% |

|

Россия |

15.00 |

1.2% |

4.50 |

2.2% |

|

Прочие |

252.98 |

21.1% |

17.29 |

8.6% |

|

Всего: |

1198.22 |

100% |

201.91 |

100% |

США. Прогноз американского производства кукурузы — 381,5 млн. т. Создаётся такое впечатление, что USDA упорно натягивает цифру производства выше 380 млн. т, спланированную ещё в мае 2021, которая обеспечит достаточное распределение кукурузы на кормовое потребление, использование для биоэтанола и подсластителей, семена, продовольствие и запасы, а также экспортные поставки.

Производство кукурузы в США от 380 млн.т, как ожидается, обеспечит среднюю сезонную цену на кукурузу на воротах фермы 5,45 $/Bu Ex-Farm (215 $/mt). Скорее всего, USDA скорректирует производство кукурузы в текущем маркетинговом году в сторону уменьшения, но даже при этом среднее годовое предложение кукурузы приведёт к увеличению внутреннего потребления кукурузы в США и её более высокому экспорту.

Более высокие, чем ожидалось, переходящие запасы и незначительное увеличение производства, оцененное на основании данных об урожайности в 2021 году, будут способствовать более высокому экспорту. Увеличение экспорта ожидается из-за снижения конкуренции со стороны других крупных экспортёров, а также высоких мировых цен на кукурузу.

По прогнозам, внутреннее потребление кукурузы в США в 2021/22 году по сравнению с прошлым годом увеличится за счет использовании в производстве этанола.

Китай. Урожай кукурузы в 2021 году является крупнейшим за всю историю, но в то же время импорт кукурузы в Китай в 26 млн. т высокий, даже при том, что производство кукурузы в Китае увеличилось от 261 до 273 млн. т (+32.1%). Несмотря на рекордное производство, ожидаются относительно высокие цены на зерно и энергоносители. Прогнозируется импорт грубого зерна в 46,3 млн. т, на 3,1 млн. т выше, чем в 2020/21, и, в случае реализации, будет рекордно высоким.

Среди отдельных видов фуражного зерна импорт кукурузы прогнозируется на уровне 26,0 млн. т, ячменя — 10 млн. т, сорго — 10 млн. т. USDA рекомендовало Пекину снизить импорт кукурузы от ошеломляющих 28 млн. т в 2020/21 МГ (обычно это 7 млн. т) до 20 млн. т в 2021/22 МГ. Снижение китайского импорта в сочетании с уменьшением поставок кукурузы из США сыграло большую роль в мировой торговле кукурузой.

Бразилия. 2021/22 маркетинговый год в Бразилии начался в марте 2021, первые поставки кукурузы урожая 2021 /22 МГ начались в сентябре 2021. Ожидаемое производство — 118 млн. т, потребление — 73 млн. т (в т.ч. 62 млн. т корма), экспорт 43 млн. т, переходящие запасы с учётом 1,7 млн.т импорта кукурузы для птицефабрик в Sao Paulo, вырастут на 3,7 млн. т до 8,4 млн. т. Увеличение производства кукурузы от 86 млн. т до рекордных 118 млн. т будет достигнуто за счёт повышения урожайности

Аргентина. Ожидается, что неблагоприятные перспективы производства ограничат экспорт из Аргентины и Бразилии в течение 2020/21 года, что поддержит экспорт США в первой половине 2021/22 года. Рыночная доля Аргентины в мировой торговле кукурузой составляет почти 20%.

Украина. В начале осени производство кукурузы в Украине проектировалось в 39 млн. т, однако в начале октября оценка была пересмотрена в сторону понижения на том основании, что сбор урожая идёт темпами более низкими, чем ожидалось. Прогнозы синоптиков о более ранней и более холодной зиме, а также начало сезона дождей со второй половины октября, при таких темпах уборки урожая могут закончится более высокими неубранными площадями кукурузы. Снижение производства неизменно закончится более низкими переходящими запасами и более низким экспортом; эту нишу на мировом рынке, как ожидается, займут США.

Прочие страны. Зарубежное прогнозное производство кукурузы в других странах практически не изменится, поскольку рост в ЕС, Канаде, Венесуэле и Сербии в значительной степени компенсируется снижением в России и Гватемале. Производство кукурузы в ЕС увеличится, отражая увеличение производства в Польше и Румынии, которое больше, чем компенсирующее снижение производства во Франции и Болгарии. Производство кукурузы в Канаде выше, что отражает благоприятные перспективы урожайности для Онтарио. Экспорт кукурузы увеличивается для Индии и ЕС, частично компенсируя сокращения для России и Вьетнама.

На 2021/22 МГ импорт кукурузы снижен для Вьетнама, Чили, Алжира, Израиля, Ливана и Саудовской Аравии, но увеличен для Бангладеш. Конечные запасы кукурузы за рубежом выше, в основном из-за увеличения в Китае и Мексике.

Цены

Фьючерсы на кукурузу значительно упали с июльских максимумов, но продолжится ли эта тенденция? Покупатели нервничают не меньше, чем продавцы. Собираются ли фермеры закрыть зерно в элеваторах, зная прошлогоднюю динамику цен на кукурузу? Фундаментальные показатели кукурузы в долгосрочной перспективе по-прежнему являются высокими и могут влететь вверх, даже в то время, как краткосрочные тренды идут вниз.

Сезонные цены на кукурузу, как правило, достигают максимума в начале июня и достигают минимума в начале октября. В настоящее время декабрьские контракты торгуются в ценовом диапазоне 5,3 $/Bu (208 $/mt Ex-Farm), оставаясь недалеко от 9-месячного минимума в 4,9 $/Bu (193 $/mt Ex-Farm), достигнутого в начале сентября. Урожай в США продолжает быстро расти, добавляя к и без того достаточным запасам (38,1 млн.т против ожидаемых 35,8 млн.т). Кукуруза с поставками в марте 2022 торгуется в области 5,42-5.47 $/Bu (213-215 $/mt Ex-Farm).

12 октября 2021 года Министерство сельского хозяйства США [USDA] выпустило отчёт WASDE, оптимистический для сои и кукурузы, который способствовал кратковременному снижению цен на кукурузу и соевые бобы.

Экспортные терминалы США замедлили отгрузки кукурузы с терминалов из-за ураганов, а это очень важный показатель особенно в год, когда урожай огромный. Кроме того, по данным Национальной метеорологической службы снегопад, который сегодня находится в северных и центральных Скалистых горах, движется к северным равнинам. Зона его покрытия может усилиться до восточной Монтаны и западной Дакоты. Эта система также будет поддерживать усиление грозовой активности на больших участках равнины перед сильным холодным фронтом. В центральных и южных районах проливные дожди могут привести к внезапным наводнениям. Ураган «Помела», скорее всего, завтра с западного побережья Мексики начнёт перемещаться с северо-востока на южные равнины.

Производители могут вздохнуть спокойно: прибыльные цены на кукурузу в 2021 году вряд ли скоро исчезнут, поскольку мировые запасы по-прежнему остаются на исторически низком уровне. Не стоит удивляться, что цены на кукурузу сегодня закончили торговую сессию снижением. Это, скорее всего, можно объяснить лишь текущим отчётом USDA, в котором министерство хоть и незначительно, но повысило производство кукурузы в США на 2021 год. AgroInsightex ожидает, что USDA в течение маркетингового года скорректирует график в сторону понижения, тем самым, повысив спрос и цены.

Ольга Кулакова, СЕО компании AgroInsightex