Как ударит эмбарго на удобрения?

Сергей Рубан

Сергей Рубан Но есть факты:

1. Российская Федерация — агрессор по отношению к Украине (и не только).

2. Любой монополизм вреден для экономики Украины. В том числе монополия, которая формировалась российскими химическими корпорациями.

3. На примере нефтепродуктов нам было продемонстрировано, как Российская Федерация может использовать критический импорт для нанесения вреда экономике Украины. Импорт удобрений из РФ еще несколько лет назад составлял критическую величину.

4. Импорт сырья и изготовление из него продуктов с большей добавленной стоимостью — на пользу экономике Украины. Внутреннее производство — это налоги, развитие и обороноспособность. Поэтому запрет импорта аммиака или других сырьевых продуктов является шагом неразумным.

5. Применение ограничений к традиционным каналам поставки продукции требует адаптации, и эта адаптация не будет безболезненной.

Что Украина потеряет из-за запрета импорта готовых удобрений из Российской Федерации?

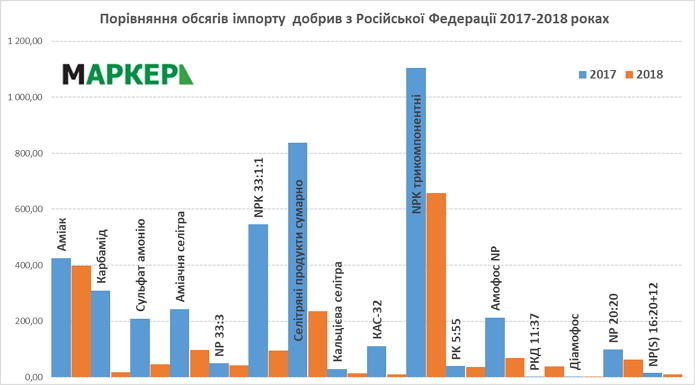

На самом деле не так много, как это было еще несколько лет назад. Большая часть удобрений из РФ попала под ограничения раньше.

Что касается азотной группы, то рынок уже перестроился. Даже если не учитывать потенциальную возможность украинских химических предприятий полностью обеспечить потребности украинских аграриев, импорт селитры, карбамида, КАС, сульфата аммония уже поступает из многих источников.

Калийные удобрения и раньше поставлялись преимущественно из Беларуси. Поэтому это тоже не станет проблемой для украинских земледельцев.

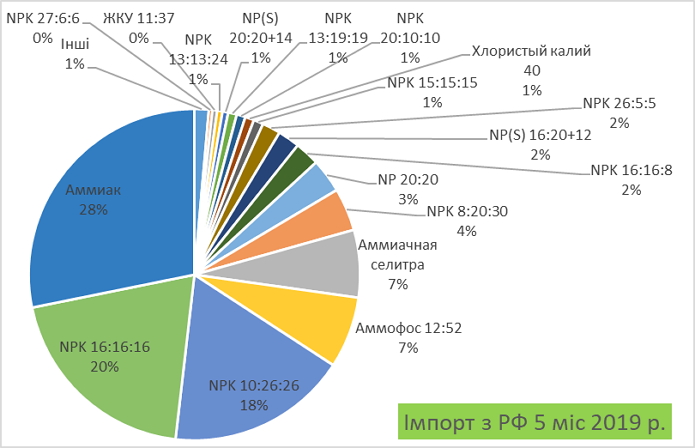

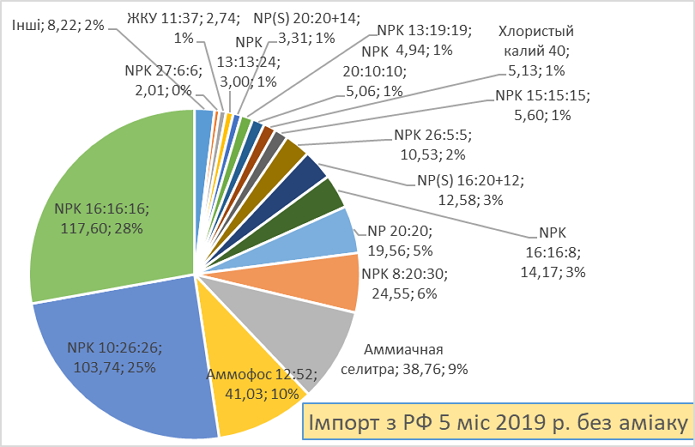

А вот что является проблемой, так это поставка фосфорсодержащих удобрений. И если взглянуть на статистику импорта из России в текущем году, можно увидеть, что без учета аммиака именно NP/NPK составляют львиную долю российского экспорта удобрений в Украину. Поэтому, если вы хотите понять, что потеряет украинский агрохимический рынок, разделите приведенные цифры по 5 месяцам 2019 года на 5 и умножьте на 12. Получим примерно 900 тыс. т в физическом весе различных марок NP/NPK (похоже на результат 2018 года). Это очень грубая прикидка, но она в целом отобразит ситуацию.

Кстати, это на 30-40% меньше, чем в предыдущие периоды. То есть ориентировочно полмиллиона российских NP/NPK уже были вытеснены из украинского рынка. Частично за счет альтернативных каналов импорта, частично за счет отказа аграриев от внесения дорогостоящих удобрений.

Мне часто задают вопрос: «А какой процент составляют российские фосфорные удобрения на украинском рынке?» Исторические данные нам здесь не пригодятся. Точной прогнозной цифры не существует. Если усреднить, то доля российских NP/NPK составляет от 30 до 50%. Это много. И быстро найти им полноценную замену будет трудно.

Сколько нужно Украине фосфора — тема отдельного исследования. Чаще всего можно видеть ссылки на исторические данные реальных продаж удобрений на рынок или статистику внесения кг/га в Украине и других странах. Но на все эти данные влияет масса субъективных и объективных факторов. Поэтому говорить об их достоверности можно только закрыв один глаз.

Наиболее объективным является метод расчета безвозвратного выноса действующего вещества с урожаем. Такие исследования проводятся не один год. Они научно обоснованы. Статистика выращивания и продажи по культурам также есть. Именно этот синтетический показатель надо брать за основу всех расчетов и государственных программ по поддержке плодородия почв.

Есть ли альтернатива?

Да, есть.

В Украине работает два крупных предприятия, производящие NP/NPK. Это «Сумыхимпром» и Днепровский завод минеральных удобрений.

Развивается и альтернативная агрохимия. Например, в начале июля 2019 года было введено в эксплуатацию предприятие, производящее жидкие комплексные удобрения (ЖКУ) базовой марки NP 10:34. Предприятие принадлежит компании «УТК Химальянс». Мощность первой очереди предприятия составляет 50 тыс. тонн ЖКУ в год. За последнее время это первый успешный опыт производства жидких высококонцентрированных фосфорных удобрений в промышленном масштабе.

Проблема в том, что украинская NP/NPK химия может развиваться преимущественно на импортированном сырье. Имеющееся в Украине сырье малопригодно для экономически целесообразной переработки.

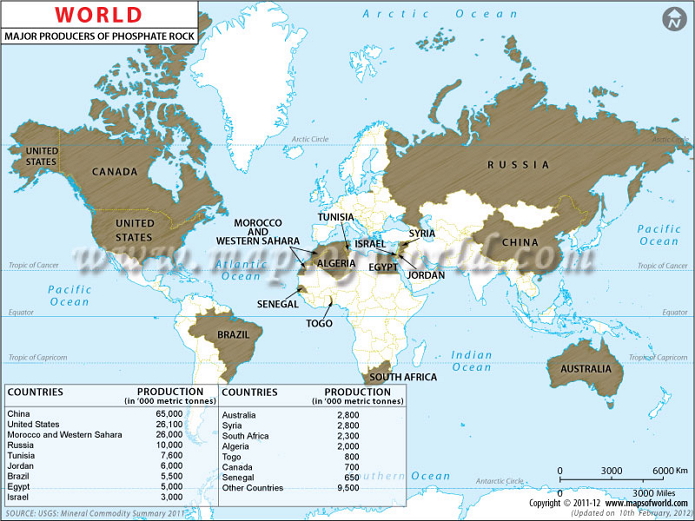

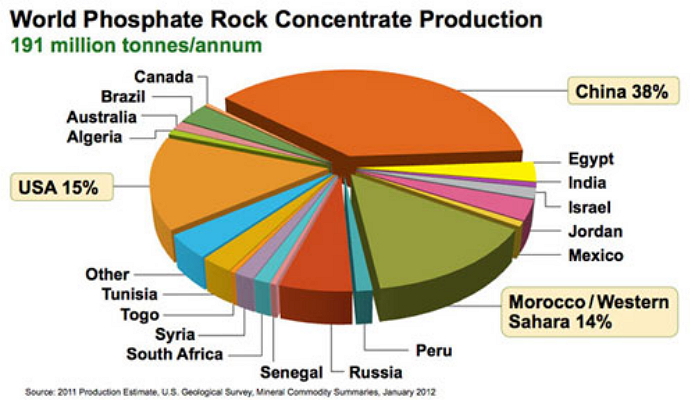

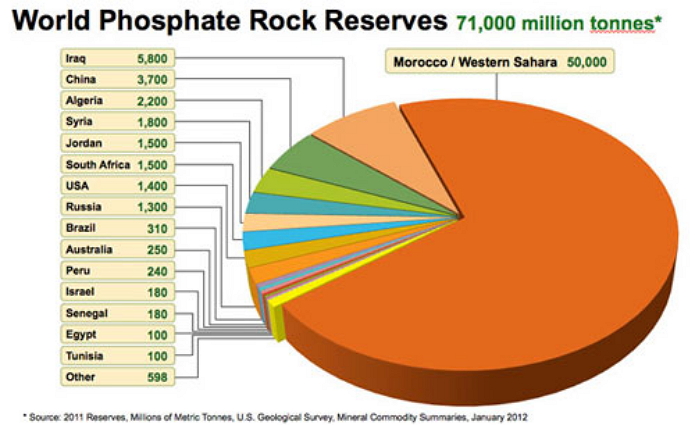

Импорт фосфоритного сырья (на английском Phosphate Rock) — это нормальная мировая практика. Но, конечно, наиболее перспективными поставщиками фосфорных удобрений являются страны, обладающие залежами качественного фосфорсодержащего сырья.

Ниже приведена принципиальная схема производства фосфорных удобрений и страны-производители. Именно они станут альтернативным источником поставки фосфорных удобрений в Украину. В частности, в мае уже начался импорт корабельных партий аммофоса из Марокко, а ранее ввозился тройной суперфосфат из Туниса. В целом, согласно таможенной статистике, в Украину ввозится более 300 товарных позиций NP/NPK из более 20 стран мира.

И надо понимать, что прежде чем украинский рынок перестроится на новые каналы поставки NP/NPK, наш рынок ожидает дефицит этих удобрений. Это приведет к росту цен и второй год подряд — к снижению норм внесения фосфорсодержащих удобрений.

Сергей Рубан, председатель Союза агрохимиков Украины

Мнение автора может не совпадать с мнением редакции. Ответственность за цитаты, факты и цифры, приведенные в тексте, несет автор.