Импорт азотных удобрений из России. Приведут ли ограничения к ухудшению условий на украинском агрохимическом рынке?

Сергей Рубан

Сергей Рубан Что касается моей объективности. Работаю в отрасли с 1998 г. До конца 2015 г. возглавлял маркетинг на Черкасском Азоте (т.е. представлял OSTCHEM). Сейчас возглавляю направление коммерции, маркетинга и стратегического развития в производственной компании, которая является прямым конкурентом OSTCHEM и занимается импортом удобрений.

Прежде всего, необходимо определить 3 незыблемые аксиомы:

1. Любая монополия — явление негативное, поэтому необходимо обеспечить свободный доступ к альтернативным источникам агрохимической продукции. И именно здесь так называемые «аграрные лоббисты» манипулируют общественным мнением, поскольку в предложенных ограничениях речь идет только про УДОБРЕНИЯ из РОССИЙСКОЙ ФЕДЕРАЦИИ. Никаких других ограничений на импорт не накладывается. Мир велик и дешевые удобрения производятся не только в РФ.

2. Без сантиментов и экивоков. Извините, но рассматривать российский бизнес отдельно от российской политики — невозможно. Нравственность сотрудничества с агрессором нельзя выносить за рамки проблемы. Это вполне экономическая категория. Думаю, лоббисты понимают на что в России идут налоги, полученные от продажи российских удобрений в Украине. И это не зависит от желаний и позиции конкретного российского импортера / экспортера. (По приблизительным оценкам, только за карбамид в 2015 г. в Россию было вывезено $40-50 млн).

3. Есть типы удобрений зависимых от доступа к дешевому и качественному сырью — фосфорные и калийные. Украина не имеет доступа к легкодоступным и разработанным залежам фосфоритов и калийных руд. Импортеры этих позиций будут и в дальнейшем доминировать на украинском рынке. Но азотные удобрения Украина производит в достаточном количестве. Сырье для их производства просто в транспортировке и доступно, это не обязательно должен быть газ именно российского производства.

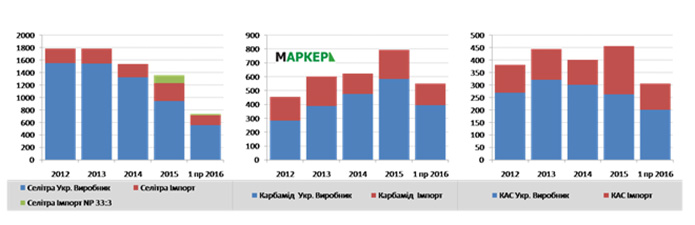

Сколько азотных удобрений необходимо Украине и какую роль играют импортеры?

Азотные удобрения — единственный сегмент, где Украина не просто обеспечивала свой аграрный сектор, но и была поставщиком на мировой рынок. Потенциал сохранился до сих пор, но после остановки производств в Горловке и Северодонецке — существенно ограничился. Но несмотря на это, украинские предприятия могут производить: 1,8-1,9 млн т/г. аммиачной селитры (100-120% текущих потребностей украинского рынка); 2-2,3 млн т/г. карбамида (250-300% текущих потребностей украинского рынка); около 550 тыс. т/г. КАС без учета мелкотоннажных производств, работающих по технологии растворения твердых компонентов +150 тыс. т/г. (110-150% текущих потребностей украинского рынка). Ни в одном из этих сегментов импорт не является критически важным. Даже при условии полного прекращения импорта, рынок может ощутить дефицит только в период пикового потребления. Однако проблема здесь заключается не в отсутствии продукта, а в сложностях логистики и смещении потребительской активности на ограниченный отрезок времени.

Общий тренд на рост объемов потребления минеральных удобрений в Украине не изменит указанных закономерностей ранее 2020 г.

Вывод: Импортный продукт играет на рынке положительную роль. Он помогает сбалансировать спрос/предложение в период пиковой активности потребителей аграрного сектора. Но ведущую роль на этом рынке продолжают играть национальные производители, поэтому нужен подход, который позволит сбалансировать интересы импортеров и украинских производителей, чтобы не оказаться в ситуации, когда борьба с «монополией» украинских производителей приведет к монополии со стороны импортеров.

Не следует забывать и о том, что удобрения являются стратегическим сырьем для Украины. Государство имеет инструментарий влияния на национального производителя (вплоть до национализации предприятий). Имеет ли оно аналогичный инструментарий по отношению к иностранным поставщикам — вопрос риторический. Это уже относится к сфере национальной безопасности.

Тонкий вопрос ценообразования. Или откуда появляются сенсации

Когда речь идет о введении/отмене ограничений на импорт российской продукции, чаще всего приводится аргумент возможного роста цены. Или другая крайность — откройте рынок для российской продукции и моментально Украину завалят дешевыми удобрениями.

К сожалению, эти сказки так растиражированы, что никто не пытается разобраться в реальной сути проблемы. А главное не спрашивает: «А почему собственно этих ценовых чудес не произошло до сих пор?» Почему агрохолдинги, которые имеют и финансовые, и организационные возможности, до сих пор не начали закупать все удобрения по прямым контрактам за границей?

Иногда для подтверждения негативного/позитивного влияния ограничений на цену приводятся «исследования» выполнены непрофессионально, или тенденциозно. Последнее наиболее цитируемое «исследование» такого рода «Последствия введения антидемпинговых пошлин на карбамид и карбамидно-аммиачную смесь (КАС)» агентства ААА.

Рассмотрим несколько «перлов» из этого документа и попытаемся разобраться откуда они взялись.

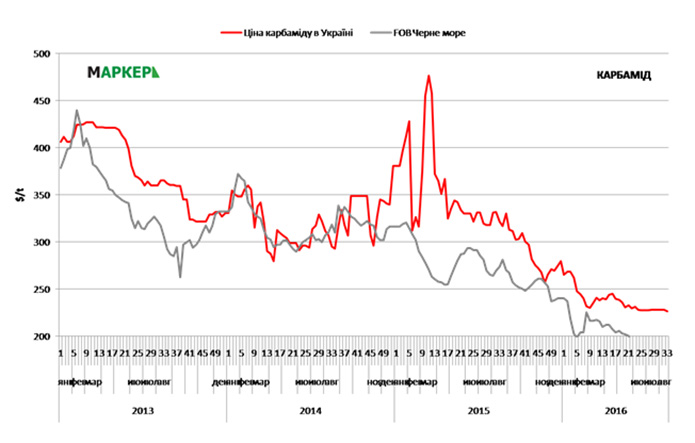

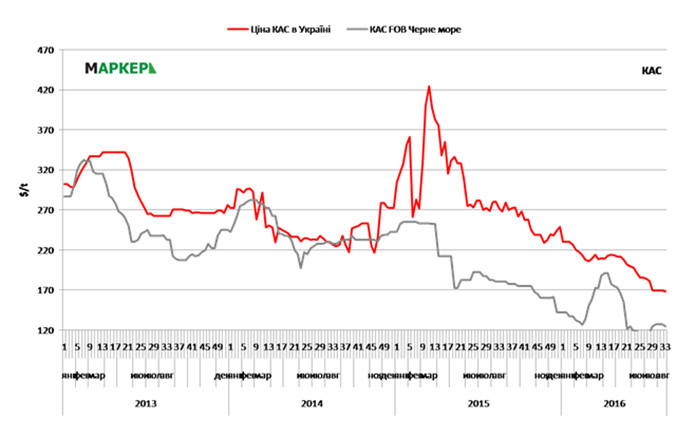

Цитата: «Украинский внутренний рынок азотных удобрений имеет все признаки монопольного сговора с целью завышения цен. Так, после увеличения антидемпинговых пошлин на аммиачную селитру из РФ в июле 2014 г. на внутреннем рынке Украины цены на селитру, карбамид и КАС к началу 2015 г. синхронно выросли, достигнув в середине марта 2015 г. отметки $400».

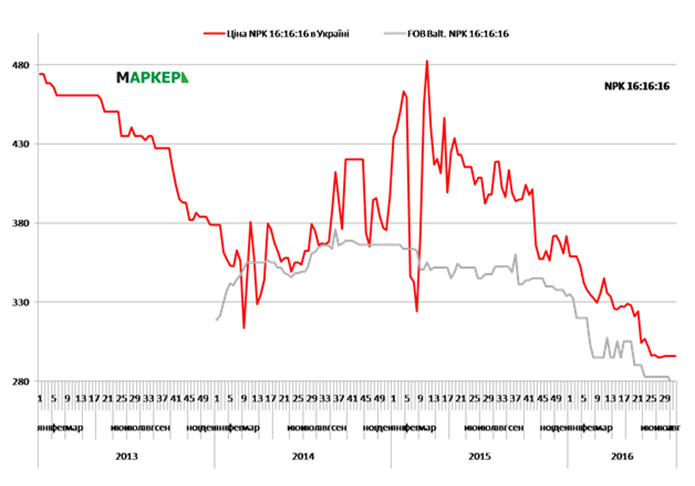

Ниже привожу данные аналитической компании «Маркер» (на которую, кстати, ссылаются и авторы «исследования»).

Действительно, в первом квартале 2015 г. мы видим ярко выраженный ценовой пик. НО.... Если бы «аналитики ААА» действительно анализировали ситуацию, или хотя бы немножко отслеживали рынок, их должен был удивить стремительный рост, а затем не менее стремительное падение и снова рост цены.

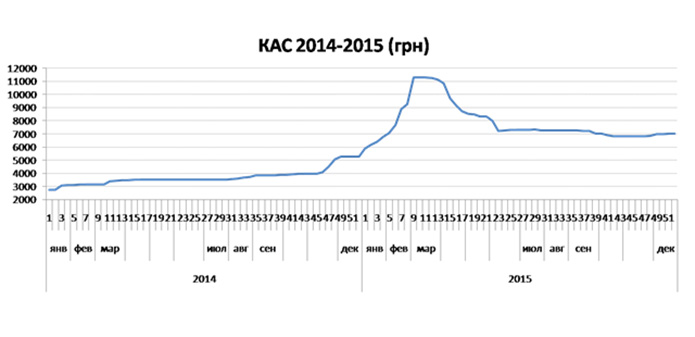

А объясняется описанный феномен очень просто и отнюдь не мифическими синхронными взлетами и «масонскими заговорами». При конвертации цен использовался курс НБУ, который далеко не отвечал ситуации на валютном рынке и реальному курсу. А вот отмеченный провал — это как раз коррекция номинального курса, с учетом реально действующего. И все.

Для проверки приводим фактическую гривневый цену КАС и цену на удобрение, которое никак нельзя заподозрить во взаимосвязи с аммиачной селитрой «невинно обложенной пошлинами в результате сговора» — NPK 16:16:16.

Оказывается, что рост цены на КАС происходил почти синхронно с курсом гривни. Причем во втором полугодии 2016 г. гривневая цена оставалась практически стабильной, а к середине 2016 г. снизилась на 20-30%.

NPK 16:16:16 демонстрирует динамику аналогичную карбамида и КАС, так как причины динамики одинаковые — валютный курс и финансовая дестабилизация. Обвинить «монополистов» в сговоре на этом рынке уже невозможно, потому что рынок фосфорных удобрений контролируется импортерами.

Теперь понятно, откуда взялись широко растиражированные «переплаты» аграрного сектора (цитата): В результате «защиты национального производителя удобрений» АПК Украины в 2015 году переплатил за основные азотные удобрения около $187 млн или более 4 млрд грн.

Откуда берется цена на удобрения выше мировой?

Не надо идеализировать, или демонизировать агрохимиков. Производители, трейдеры и импортеры обычные дельцы, которые зарабатывают на обеспечении аграрного сектора необходимым ресурсом. Ни один импортер не будет продавать удобрения на рынке по цене меньше той, за которую их готовы покупать аграрии.

Так, в большинстве случаев украинский рынок действительно «премиальный», но в чем заключается эта «премиальность»? По сравнению с давно разделенными и зарегулированными агрохимическими рынками ЕС, и обеих Америк, украинский рынок имеет низкий порог выхода на конечного потребителя. А мы знаем, что именно мелкий потребитель платит максимальную ценовую маржу на товар.

Ценообразование и соотношение экспортной цены и цены внутреннего рынка — тема для отдельного разговора. Пока необходимо понимать, почему экспортная цена и цена внутреннего рынка никогда не будут совпадать.

Экспортная цена — это цена на оптовые партии (4-30 тыс. т), в большинстве случаев не фасованного товара, направляется непосредственно потребителю и за который поступает гарантированная оплата (как правило заранее).

Украинская цена — это цена, которая содержит расходы на хранение товара, поиск покупателей, промежуточное банковское финансирование и специфически украинские составляющие (риски и спекулятивная сезонная наценка).

У людей далеких от международного рынка удобрений иногда создается впечатление, что существует абстрактная «мировая цена», на которую все ориентируются. Я — как человек, который работал и до сих пор тесно связан с мировым рынком, могу сказать, что это не так. «Мировая цена» состоит из многих локальных элементов, которые могут иметь между собой существенные различия и формировать обобщенный мировой тренд. Причем цены на национальных рынках могут весьма существенно отличаться от цен международной торговли в регионе.

Украина достаточно мощный потребитель удобрений и часто можно наблюдать, когда наш внутренний рынок влияет на мировую цену, а не наоборот.

Какие последствия могут ожидать украинский рынок в случае введения ограничений на импорт российского карбамида и КАС

Страшные трагедии, которые предсказывают псевдоаналитические агентства и лоббисты, не имеют под собой реальной базы. Украинский рынок остается открытым. Возможно, трейдерам и импортерам придется приложить дополнительные усилия для разработки новых направлений поставок удобрений, но это отнюдь не создаст условий для диктата монополистов. Тем более, что в отличие от аммиачной селитры, производство карбамида и КАС не сосредоточено в одних руках.

Учитывая динамику ввоза импортной продукции в 2013-2016 гг. можно прогнозировать уменьшение ввоза российского карбамида и КАС. Скорее всего, это уменьшение будет несущественным и уже в весеннем сезоне фактически нивелируется новыми каналами поставок импортной продукции. Подобную ситуацию мы уже наблюдали на примере аммиачной селитры. В достаточно сжатые сроки продукция начала поступать по другим таможенными кодами и общий объем импорта даже вырос.

Ведущие импортеры начали диверсификацию каналов поставки заранее. Компания «Еврохим» помимо КАС собственного производства в 2016 г. импортировала в Украину КАС болгарского происхождения. Поставка карбамида может быть замещена продукцией белорусского происхождения по своп-контрактам.

Что касается цен, то их уровень будет больше зависеть от экономической ситуации чем от возможных ограничений российского импорта. Проще говоря — среди факторов, которые будут определять цену КАС и карбамида, ограничения на импорт российских удобрений не входят даже в десятку.

Целесообразность введения ограничений должно определять правительство. Особенно, если одновременно будет происходить дальнейшая либерализация импорта минеральных удобрений из других источников. Лично я считаю такие ограничения только политически и морально мотивированными. Выигрыш компании OSTCHEM и потери аграрного сектора от их внедрения, более чем сомнительны.

Сергей Рубан, директор по маркетингу и коммерции агрохимической компании GROSSDORF

Мнение автора может не совпадать с мнением редакции. Ответственность за цитаты, факты и цифры, приведенные в тексте, несет автор.