Імпорт азотних добрив з Росії. Чи призведуть обмеження до погіршення умов на українському агрохімічному ринку?

Сергій Рубан

Сергій Рубан Що до моєї об’єктивності. Працюю у галузі з 1998 року. До кінця 2015 р. очолював маркетинг на Черкаському Азоті (представляв OSTCHEM). Зараз очолюю напрямок комерції, маркетингу і стратегічного розвитку у виробничій компанії, яка є прямим конкурентом OSTCHEM і займається імпортом добрив.

Перш за все необхідно визначити 3 непорушних аксіоми:

1. Будь-який монополізм — це негативне явище. Тому необхідно забезпечити вільний доступ до альтернативних джерел постачання агрохімічної продукції. І саме тут так звані «аграрні лобісти» маніпулюють громадською думкою, оскільки у запропонованих обмеженнях мова йде лише про ДОБРИВА з РОСІЙСЬКОЇ ФЕДЕРАЦІЇ. Жодних інших обмежень на імпорт не накладається. Світ великий і дешеві добрива виробляються не лише в РФ.

2. Без сентиментів і еківоків. Вибачте, але розглядати російський бізнес окремо від російської політики — неможливо. Моральність співробітництва з агресором не можна виносити за рамки проблеми. Це цілком економічна категорія. Думаю, лобісти розуміють на що в Росії йдуть податки, отримані від продажу російських добрив в Україні. І це не залежить від бажань і громадянської позиції конкретного російського імпортера/експортера. (За приблизними оцінками лише за карбамід в 2015 р. до Росії було вивезено $40-50 млн).

3. Є типи добрив залежних від доступу до дешевої і якісної сировини — фосфорні і калійні. Україна не має доступу до легкодоступних і розроблених покладів фосфатів і калійних руд. Імпортери цих позицій будуть і надалі домінувати на українському ринку. Але азотні добрива Україна виробляє в достатній кількості. Сировина для їх виробництва проста у транспортуванні і доступна. Це не обов’язково має бути газ саме російського виробництва.

Скільки азотних добрив необхідно Україні і яку роль відіграють імпортери?

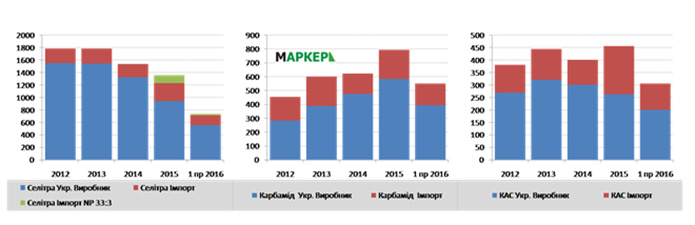

Азотні добрива — єдиний сегмент, де Україна не просто забезпечувала свій агарний сектор, але й була постачальником на світовий ринок. Потенціал зберігся досі, але після зупинки виробництв в Горловці і Сєвєродонецьку — суттєво обмежився. Та не зважаючи на це українські підприємства можуть виробляти: 1,8-1,9 млн т/р. аміачної селітри (100-120% поточних потреб українського ринку); 2-2,3 млн т/р. карбаміду (250-300% поточних потреб українського ринку); близько 550 тис т/р. КАС без урахування дрібнотоннажних виробництв, що працюють за технологією розчинення твердих компонентів +150 тис. т/р. (110-150% поточних потреб українського ринку). В жодному з цих сегментів імпорт не є критично важливим. Навіть за умови повного припинення імпорту, ринок може відчути дефіцит лише в період пікового споживання. Однак проблема тут полягає не у відсутності продукту, а у складностях логістики і зміщенні споживацької активності на обмежений відрізок часу.

Загальний тренд на зростання обсягів споживання мінеральних добрив в Україні не змінить зазначених закономірностей раніше 2020 року.

Висновок: Імпортний продукт відіграє на ринку позитивну роль. Він допомагає збалансувати попит/пропозицію в період пікової активності споживачів агарного сектору. Але провідну роль на цьому ринку продовжують відігравати національні виробники. Тому потрібен підхід, який дозволить збалансувати інтереси імпортерів і українських виробників, щоб не опинитися в ситуації коли боротьба з «монополією» українських виробників призведе до монополії з боку імпортерів.

Не слід забувати і про те, що добрива є стратегічною сировиною для України. Держава має інструментарій впливу на національного виробника (аж до націоналізації підприємств). Чи має вона аналогічний інструментарій щодо іноземних постачальників — питання риторичне. Це вже сфера національної безпеки.

Тонке питання ціноутворення. Або звідки з’являються сенсації

Коли мова йде про введення/відміну обмежень на імпорт російської продукції, найчастіше приводиться аргумент можливого зростання ціни. Або інша крайність — відкрийте ринок для російської продукції і вмить Україну завалять дешевими добривами.

На жаль, ці казки так розтиражовані, що ніхто не намагається розібратися в реальній суті проблеми. А головне не запитує: «А чому власне цих цінових див не відбулося досі?» Чому агрохолдинги, які мають і фінансові, і організаційні можливості, досі не почали закуповувати всі добрива по прямих контрактах за кордоном?

Іноді для підтвердження негативного/позитивного впливу обмежень на ціну приводяться «дослідження» виконані не професійно, або тенденційно. Останнє найбільш цитоване «дослідження» такого кшталту «Последствия введения антидемпинговых пошлин на карбамид и карбамидно-аммиачную смесь (КАС)» агенції ААА.

Розглянемо декілька «перлів» з цього документу і спробуємо розібратися, звідки вони взялися.

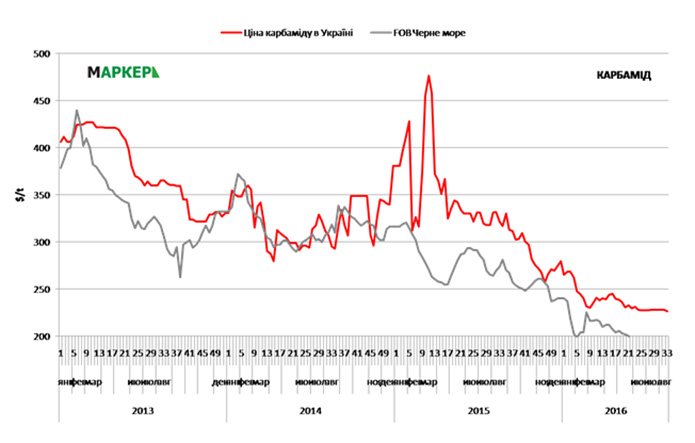

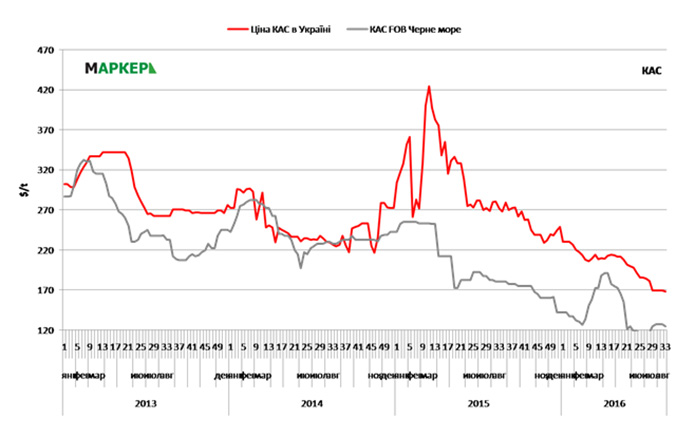

Цитата (мовою оригіналу): «Украинский внутренний рынок азотных удобрений имеет все признаки монопольного сговора с целью завышения цен. Так, после увеличения антидемпинговых пошлин на аммиачную селитру из РФ в июле 2014 года на внутреннем рынке Украины цены на селитру, карбамид и КАС к началу 2015 года синхронно выросли, достигнув в середине марта 2015 года отметки $400».

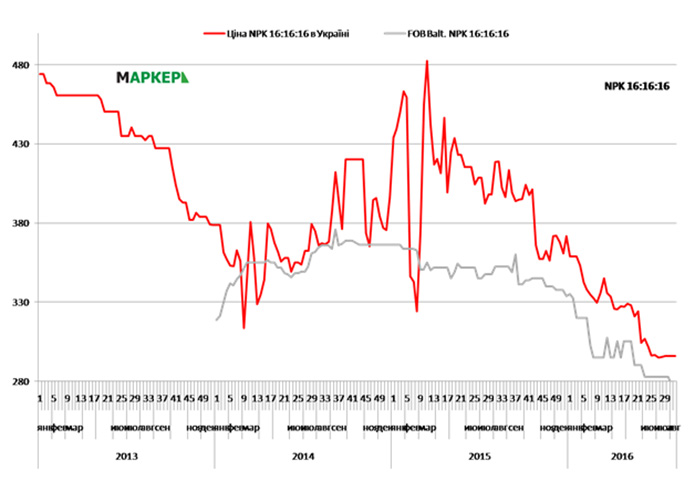

Нижче привожу дані аналітичної компанії «Маркер» (на яку, до речі, посилаються і автори «дослідження»).

Дійсно, в першому кварталі 2015 року ми бачимо яскраво виражений ціновий пік. АЛЕ… Якби «аналітики ААА» дійсно аналізували ситуацію, або хоч трошки відслідковували б ринок, їх мало б здивувати стрімке зростання, а потім не менш різке падіння і знов зростання ціни.

А пояснюється описаний феномен дуже просто і аж ніяк не міфічними синхронними зростаннями і «масонськими змовами». При конвертації цін використовувався курс НБУ, який далеко не відповідав ситуації на валютному ринку і реальному курсу. А от відмічений провал це якраз корекція номінального курсу, з урахуванням реально діючого. І все.

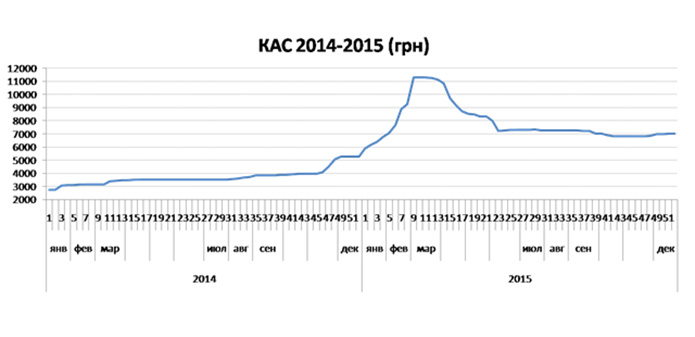

Для перевірки приводимо фактичну гривневу ціну КАС і ціну на добриво, яке аж ніяк не можна запідозрити у взаємозв’язку з аміачною селітрою «невинно обкладеної митами в результаті змови» — NPK 16:16:16.

Виявляється, що зростання ціни на КАС відбувалося майже синхронно з курсом гривні. Причому в другому півріччі 2016 р. гривнева ціна залишалася фактично стабільною, а до середини 2016 р. знизилася на 20-30%.

NPK 16:16:16 демонструє динаміку аналогічну карбаміду і КАС, тому що причини динаміки однакові — валютний курс і фінансова дестабілізація. Звинуватити «монополістів» у змові на цьому ринку вже неможливо, бо ринок фосфорних добрив контролюється імпортерами.

Тепер зрозуміло звідки взялися широко розтиражовані «переплати» аграрного сектору (цитата) : В результате «защиты национального производителя удобрений» АПК Украины в 2015 г. переплатил за основные азотные удобрения около $187 млн или более 4 млрд грн.

Звідки береться ціна на добрива вище світової?

Не треба ідеалізувати, чи демонізувати агрохіміків. Виробники, трейдери і імпортери звичайні ділки, які заробляють на забезпеченні агарного сектора необхідним ресурсом. Жоден імпортер не продаватиме добрива на ринку за ціною меншою від тієї, за яку їх готові купувати аграрії.

Так, в більшості випадків український ринок дійсно «преміальний», але в чому полягає ця преміальність? Порівняно з давно поділеними і зарегульованими агрохімічними ринками ЄС, і обох Америк, український ринок має низький поріг виходу на кінцевого споживача. А ми знаємо, що саме дрібний споживач сплачує максимальну цінову маржу на товар.

Ціноутворення і співвідношення експортної ціни і ціни внутрішнього ринку — тема для окремої розмови. Поки що необхідно розуміти, чому експортна ціна і ціна внутрішнього ринку ніколи не співпадатимуть.

Експортна ціна — це ціна на гуртові партії (4-30 тис. т) в більшості випадків не фасованого товару, який спрямовується безпосередньо споживачеві і за який отримується гарантована оплата (як правило, наперед).

Українська ціна — це ціна, яка містить видатки на зберігання товару, пошук покупців, проміжне банківське фінансування і специфічно українські складові (ризики і спекулятивна сезонна націнка).

У людей, далеких від міжнародного ринку добрив, іноді складається враження, що існує абстрактна «світова ціна», на яку всі орієнтуються. Я — як людина, яка працювала і досі тісно пов’язана зі світовим ринком, можу сказати, що це не так. «Світова ціна» складається з багатьох локальних елементів, які можуть мати між собою суттєві відмінності і формувати узагальнений світовий тренд. Причому ціни на національних ринках можуть досить суттєво відрізнятися від цін міжнародної торгівлі в регіоні.

Україна достатньо потужний споживач добрив і часто можна спостерігати, коли наш внутрішній ринок впливає на світову ціну, а не навпаки.

Які наслідки можуть очікувати український ринок у випадку введення обмежень на імпорт російського карбаміду і КАС

Страшні трагедії, які пророкують псевдоаналітичні агенції і лобісти, не мають під собою реальної бази. Український ринок залишається відкритим. Можливо, трейдерам і імпортерам доведеться докласти додаткових зусиль для опрацювання нових напрямків постачання добрив, але це аж ніяк не створить умов для диктату монополістів. Тим більше, що на відміну від аміачної селітри, виробництво карбаміду і КАС не зосереджене в одних руках.

Враховуючи динаміку ввезення імпортної продукції в 2013-2016 рр. можна прогнозувати зменшення ввозу російського карбаміду і КАС. Швидше за все це зменшення буде не суттєвим і вже у весняному сезоні фактично нівелюється новими каналами постачання імпортної продукції. Подібну ситуацію ми вже спостерігали на прикладі аміачної селітри. В досить стислі терміни продукція почала надходити за іншими митними кодами і загальний обсяг імпорту навіть виріс.

Провідні імпортери почали диверсифікацію каналів постачання заздалегідь. Компанія «Єврохім» крім КАС власного виробництва в 2016 р. імпортувала в Україну КАС болгарського походження. Постачання карбаміду може буде заміщене продукцією білоруського походження за своп-контрактами.

Що стосується цін, то їх рівень буде більше залежати від економічної ситуації ніж від можливих обмежень російського імпорту. Простіше кажучи — серед факторів, які будуть визначати ціну КАС і карбаміду, можливі обмеження на імпорт російських добрив не входять навіть в десятку.

Доцільність введення обмежень має визначати уряд. Особливо, якщо одночасно буде відбуватися подальша лібералізація імпорту мінеральних добрив з інших джерел. Особисто я вважаю такі обмеження лише політично і морально мотивованими. Виграш компанії OSTCHEM і втрати агарного сектору від їх запровадження, більш ніж сумнівні.

Сергій Рубан, директор з маркетингу і комерції агрохімічної компанії GROSSDORF

Думка автора може не збігатися з думкою редакції. Відповідальність за цитати, факти і цифри, наведені в тексті, несе автор.